Wer ein Restaurant eröffnet, kommt am Thema Steuern in der Gastronomie nicht vorbei. In keiner anderen Branche ist das Steuerdickicht so ausgeprägt wie in der Gastro. Doch nicht nur die Frage zur 19 % bzw. 7 % Umsatzsteuer sorgt bei vielen Gastronomen für Stirnrunzeln. Auch mit Abgaben wie der Gewerbesteuer, Körperschaftssteuer oder Lohnsteuer müssen sich Betreiber zwangsläufig beschäfigen. Welche Steuern du an das Finanzamt abführen musst und was es alles zu beachten gibt, zeigen wir dir in diesem Artikel.

Ein Artikel von Patrick Schady und Max Falkenstern

Wer darf ein Restaurant betreiben?

Zunächst stellt sich die Frage, wer überhaupt eine Gaststätte eröffnen und betreiben darf.

Grundsätzlich darf jede natürliche (Einzelunternehmer) und juristische Person (GmbH, UG, AG) ein Restaurant betreiben.

Nötig ist nach dem Gaststättengesetz (GastG) dafür lediglich eine Gaststättenerlaubnis.

Von der Erlaubnispflicht ist ausgenommen, wer „alkoholfreie Getränke, zubereitete Speisen, unentgeltliche Kostproben und / oder in einem Beherbergungsbetrieb Getränke und zubereitete Speisen an Hausgäste verabreicht.“ Der Ausschank von Alkohol im Restaurantbetrieb erfordert demnach zwangsläufig eine Gaststättenkonzession.

Neben der Konzession sind für den Restaurantbetrieb weitere Unterlagen erforderlich:

- Gewerbeschein

- Gewerbeversicherung

- steuerliche Unbedenklichkeitsbescheinigung

- polizeiliches Führungszeugnis

Mache dir im Vorfeld weitreichende Gedanken um dein Geschäftsmodell und die Kostenplanung. Erarbeite einen umfassenden Businessplan. Der Löwenanteil aller Restaurants scheitert binnen der ersten fünf Jahre, weil das betriebswirtschaftliche Fundament marode ist!

Steuer Wirrwarr Gastronomie – Welche Steuern fallen an?

Während im eigenen Restaurant das Gericht mit 19 % besteuert werden muss, wird es eine Straße weiter im Stehimbiss nur mit 7 % veranschlagt. Doch nicht nur die Umsatzsteuer bereitet vielen Gastronomen Kopfzerbrechen.

Restaurantinhaber müssen etliche Steuern abführen:

- Umsatzsteuer

- Gewerbesteuer

- Einkommens-/Körperschaftssteuer

- Lohnsteuer

- Pauschbeträge für Sachentnahmen

- Sonstige Steuern

Die konkrete Steuerlast ist maßgeblich an die Unternehmung geknüpft. Kleinunternehmer mit einem einzigen Inhaber tragen gegenüber einer GmbH eine vergleichsweise sehr geringe Steuerbelastung, müssen aber ein höheres Risiko schultern (Haftung mit Privatvermögen).

Ziehe einen Steuer- und Finanzberater deines Vertrauens hinzu, um deine individuelle Situation zu besprechen.

Umsatzsteuer

Wer Speisen und Getränke veräußert, ist nach dem Umsatzsteuergesetz (UStG) verpflichtet, eine Umsatzsteuer zu erheben.

Die Höhe der Umsatzsteuer richtet sich dabei nach der Art des Betriebs und kann je nachdem, was bestellt wird, unterschiedlich hoch ausfallen.

Die Umsatzsteuerbelastung nach Betriebsart in der Gastronomie lässt sich grundsätzlich wie folgt zusammenfassen:

- Wer bspw. einen Stehimbiss oder Foodtruck ohne Sitzmobiliar betreibt, führt 7 % Umsatzsteuer ab. Auf Speisen zur Mitnahme gilt ebenfalls der reduzierte Umsatzsteuersatz. Ausnahmen gelten hier für Luxuswaren wie Austern, Kaviar und Hummer sowie Getränke (Hinweise siehe unten).

- Klassische Gaststätten und Restaurants mit Sitzplätzen erheben hingegen die volle 19 % Umsatzsteuer. Denn durch die Küche (zu reinigendes Geschirr) und den Service am Gast fällt im Wesentlichen eine Dienstleistung an.

Obacht geben müssen Gastronomen im Hinblick auf die geltenden Umsatzsteuerregelungen bei Getränken. Beim Ausschank von Bier, Softdrinks und Co. fällt grundsätzlich der volle Umsatzsteuersatz von 19 % an.

Ausnahmen im Umsatzsteuergesetz existieren bspw. für Leistungswasser sowie Kaffee-to-Go mit einem Kuhmilchanteil von über 75 Prozent. Ein Cappuccino to Go muss mit 7 % versteuert werden. Aber auch nur, solange du den Kaffee nicht mit Milchersatzprodukten wie Soja-, Hafer- oder Reismilch zubereitest. Pflanzliche Milch ist nach deutschem Recht nicht als Grundnahrungsmittel klassifiziert, daher fallen hier 19 % Umsatzsteuer an.

Gewerbesteuer

Nach dem Gewerbesteuergesetz (GewStG) gilt grundsätzlich: Wer als Unternehmer ein Gewerbe betreibt, zahlt grundsätzlich auch Gewerbesteuer (GewSt).

Eine Ausnahme von der Gewerbesteuerpflicht gilt zum Beispiel für freiberuflich tätige Berufsgruppen, so etwa Beispiel Anwälte, Ärzte und Journalisten.

Gastronomen müssen eine Gewerbesteuer abführen, und zwar unabhängig von der gewählten Betriebsform.

Die Gewerbesteuer fällt für alle Einzelunternehmer, Personen- und Kapitalgesellschaften an.

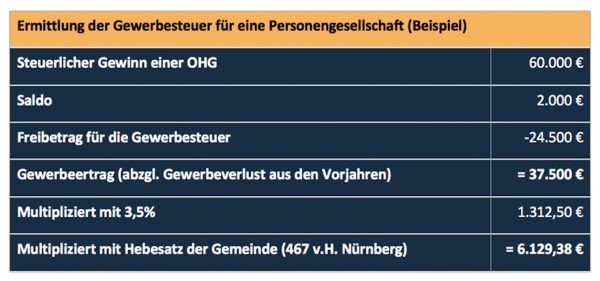

Da die Gewerbesteuer von der jeweiligen Kommune erhoben wird, variiert sie von Standort zu Standort. Auf der Webseite deiner zuständigen Gemeinde findest du den genauen Gewerbesteuerhebesatz. Die endgültig zu zahlende Gewerbesteuer hängt neben dem kommunenabhängigen Hebesatz auch vom im Jahr erzielten Gewerbeertrag fest.

Die Berechnung der Gewerbesteuer erfolgt nach folgender Faustformel:

| Gewerbesteuer = Gewerbeertrag x Steuermesszahl (3,5 %) x kommunenabhängiger Gewerbesteuerhebesatz |

Im Gegensatz zur Kapitalgesellschaften (GmbH, UG, AG) haben Einzelunternehmen und Personengesellschaften (GbR, OHG, KG) einen Vorteil. Sie haben Anspruch auf einen jährlichen Freibetrag von 24.500 Euro, der auf den Gewerbeertrag angerechnet werden kann. Somit fällt die Gewerbesteuer erst ab einem jährlichen Gewerbeertrag von über 24.500 Euro an.

Einkommen-/ Körperschaftssteuer

Wer in Deutschland als juristische Person gilt, zahlt auf seine erwirtschafteten Erträge eine Körperschaftssteuer.

Juristische Personen im engeren Sinne sind unter anderem Kapitalgesellschaften (GmbH, UG oder AG), Genossenschaften, Stiftungen und eingetragene Vereine. Im Unterschied dazu sind natürliche Personen. Sie sind nicht körperschaftssteuerpflichtig. Anstelle der Körperschaftssteuer zahlen sie Einkommenssteuer. Natürliche Personen sind beispielsweise Einzelunternehmer und Personengesellschaften (GbR, OHG, KG) und Berufsverbände.

Die Körperschaftssteuer wird quartalsweise ans Finanzamt abgeführt. Die Zahlungsfrist ist am 10. März, 10. Juni, 10. September und 10. Dezember eines jeden Jahres.

Die Körperschaftssteuer beträgt hierzulande 15 % des innerhalb eines Jahres erzielten Gewinns. Zusätzlich zur Körperschaftssteuer müssen Kapitalgesellschaften noch mal einen Solidaritätszuschlag von 5,5 % auf die jeweilige Steuer abführen.

| Körperschaftssteuer: 15 % |

| Solidaritätszuschlag: 5,5 % (umgerechnet 0,83% ) |

| Körperschaftssteuer 15% + Solidaritätszuschlag 0,83 % = effektiver Körperschaftssteuersatz 15,83% |

Lohnsteuer

Wer Mitarbeiter in seinem Betrieb beschäftigt, zahlt auch Lohnsteuer. Dabei handelt es sich im Prinzip um eine Vorauszahlung der Einkommenssteuer deiner Angestellten.

Der Arbeitgeber ist verpflichtet, die Lohnsteuer, den Solidaritätszuschlag sowie etwaige Kirchensteuer vom Bruttolohn seiner Beschäftigten einzubehalten und an das Finanzamt abzuführen.

Die Lohnsteuermeldung und Zahlung muss spätestens bis zum 10. des Folgemonats elektronisch (etwa über ELSTER) erfolgen. Andernfalls drohen Säumniszuschläge!

Um die Lohnsteuer korrekt abführen zu können, müssen alle Mitarbeiter mit ihrer Steuer-ID angemeldet werden. Die Höhe der Lohnsteuer setzt sich aus der Steuerklasse des Mitarbeiters zusammen und wird durch Faktoren wie das Dienstverhältnis und den Familienstand bestimmt.

Pauschbeträge für Sachentnahmen – Der Eigenverbrauch 2024

Wo isst der Gastronom? Bei sich im eigenen Lokal. Zumindest steht dies für das Finanzamt fest. Deshalb muss man als Gastronom einen Sachbezugswert besteuern.

Kauft man Waren für seinen Gastronomiebetrieb ein, dann entstehen Betriebsausgaben. Diese kann man wiederum als Vorsteuer abziehen. Durch die Pauschbeträge für Sachentnahmen (Eigenverbrauch) wird dies korrigiert.

Die Höhe der Pauschbeträge setzt das Bundesministerium für Finanzen (BMF) auf Grundlage von Erfahrungswerten jährlich fest. Der Pauschbeitrag in der Gastronomie ist in der Abgabe von Speisen differenziert.

- Für das Jahr 2019 lag. der Beitrag bei 3.438 €, wenn warme und kalten Speisen angeboten werden. Somit müssen monatlich 286,50 € als steuerpflichtige Entnahmen abgeführt werden.

- 2024 kletterte der Eigenverbrauch in der Gastronomie aller Art bei Abgabe kalter und warmer Gerichte auf insgesamt 3.976 €.

| Gewerbezweig | Jahreswert / 1 Person / ohne Umsatzsteuer 1. Januar bis 31. Dezember 2024 | ||

|---|---|---|---|

| ermäßigter Steuersatz € | voller Steuersatz € | insgesamt € | |

| Gaststätten aller Art | |||

| a) mit Abgabe von kalten Speisen | 1.399 | 1.016 | 2.415 |

| b) mit Abgabe von kalten und warmen Speisen | 2.253 | 1.723 | 3.976 |

Sonstige Steuern in der Gastro

Sonstige Steuern fallen u.a. für den Verkauf von alkoholischen Getränken an. Gaststättenbetreiber müssen eine Schankerlaubnissteuer abführen, wenn sie Bier, Wein, Spirituosen und Tabak verkaufen.

Die Höhe der Schanksteuer richtet sich unter anderem an der Betriebsfläche, Umsatz und dem Jahresertrag. Der maßgebliche Umsatz ist entweder der des Eröffnungsjahres oder des darauffolgenden Kalenderjahres, von dem in der Regel ein Prozentsatz zwischen 2 und 30 Prozent abzuführen ist.

Sofern dir das Grundstück bzw. die Gaststätte selbst gehört, wird auch eine Grundsteuer fällig. Die Grundlage für die steuerliche Ermittlung der Grundsteuer ist der Wert des Betriebes bzw. Grundstücks.

Häufiger Steuerfehler – Kein Schwundbuch führen

Die Gastronomie arbeitet mit (frischen) Lebensmitteln. Dass Ware verdirbt oder aus anderen Gründen zu Bruch geht, lässt sich ungeachtet aller Maßnahmen nicht einhundert prozentig ausschließen.

Vor diesem Hintergrund sollten Gastronomen ein Schwundbuch führen.

Tun sie dies nicht, begehen sie einen der häufigsten Steuerfehler überhaupt. Denn das Finanzamt wirft bei einer etwaigen Betriebsprüfung ein Auge auf den Wareneinsatz und Umsatz. Eine auffällige Differenz kann die unangenehme Frage aufwerfen, warum die eingekauften Waren nicht mit den tatsächlich verkauften Produkten übereinstimmen.

Im ungünstigsten Fall erfolgt dann nach einer Schätzung durchs Finanzamt eine Steuernachzahlung.

Mit einem Schwundbuch sind Restaurantbetreiber hingegen in der Lage nachzuweisen, welche Lebensmittel wann aufgrund von Bruch, Verderb oder Diebstahl nicht in den Verkauf gelangen konnten.

Schwundbücher enthalten unter anderem Angaben zur Warenbezeichnung, der Menge, das Datum, die Gebindegröße und den Preis in brutto. Jeder Eintrag ist durch einen verantwortlichen Mitarbeiter mit der Unterschrift gegenzuzeichnen. Du solltest entsprechende Listen sorgfältig aufbewahren, um diese dann im Fall einer Prüfung vorzeigen zu können.

| Datum | Warenbezeichnung | Menge/Gebindengröße | Einzelpreis € brutto | Gesamtpreis € brutto | Anmerkung / Begründung | Unterschrift |

|---|---|---|---|---|---|---|

| 28.05.2024 | Egerlinge | 1 Kiste (2.5kg) | 14.90 | 14.90 | Verderb, Probleme mit Lieferkette | M. Mustermann |

| – |

Fazit – Steuern und Kosten im Blick behalten

Als Gastronom ist es wichtig, beim Thema Steuern immer einen klaren Blick zu behalten. Die Steuerlast kann regional erheblich variieren und wird vom jeweiligen Hebesatz der Kommune bestimmt. Informiere dich am Besten vor Existenzgründung über das Thema Besteuerung der Gastronomie. Ziehe einen Steuerberater heran.

Neben den Abgaben an den Fiskus, ist es zudem entscheidend, dass du deine Kosten im Auge hast. So ist eine optimale Kostenkalkulation das A und O für den Erfolg in der Gastronomie. Bereite vor Restauranteröffnung einen sorgfältig ausgearbeiteten Businessplan vor, der sich umfassend mit deiner Geschäftsidee befasst.

Fasse zusätzlich die Möglichkeiten der Digitalisierung für deine Gastronomie ins Auge – Tools wie ein Reservierungssystem und Tischplan helfen dir dabei, deine Auslastung und Personalbedarf zu optimieren.

Nützliche Links